Democratie onder curatele

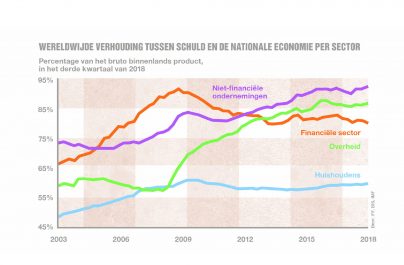

Schulden bedreigen de democratie. Terwijl de financiële sector, ontketend door de liberalen en aangemoedigd door de centrale banken, schulden naar ongekende hoogten stuwt, neemt de greep van schuldeisers op schuldenaren toe. Lang voordat terugbetaling een probleem wordt, verdringen de belangen van het grootkapitaal die van de bevolking.

Het is november 1992: Bill Clinton wint de Amerikaanse presidentverkiezingen met de belofte flink te gaan investeren in de economie. Een maand later heeft hij een overleg met de directeur van de Amerikaanse Centrale Bank, Alan Greenspan. Dit gesprek heeft grote consequenties voor zijn presidentschap. Volgens Greenspan kan Clinton zijn beloofde investeringen op zijn buik schrijven. In plaats daarvan moet hij de uitgaven juist beperken, zodat de kapitaalmarkt gerust wordt gesteld. De president van het dominantste land ter wereld blijkt niet immuun voor deze dreiging van een boze kapitaalmarkt. Na één gesprek gaat Clinton al overstag.

Deze anekdote is exemplarisch voor de manier waarop machthebbers sinds de neoliberale revolutie van de jaren tachtig zijn gaan denken over overheidsfinanciën. Bezuinigingen en “het terugdringen van de staatsschulden moet aan (...) de financiële markten de zekerheid bieden dat hun claims bij twijfel voorrang zullen krijgen boven die van de burgers”, aldus socioloog Wolfgang Streeck. In zijn boek Gekochte tijd beschrijft hij hoe overheden steeds minder mogelijkheden hebben om belasting te heffen op bedrijven en vermogens, het middel waarmee in het verleden overheidsuitgaven konden worden gefinancierd. Wanneer burgers van hun overheid eisen dat voorzieningen op peil blijven, vinden deze overheden een nieuwe oplossing: schulden.

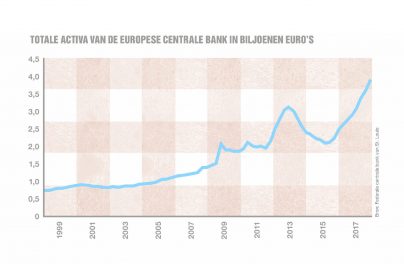

Streeck beschrijft hoe het afschaffen van regels voor de financiële sector, door de neoliberalen eufemistisch ‘liberalisering’ genoemd, bedrijven en burgers stimuleert om meer schulden aan te gaan. Met geleend geld wordt lange tijd de schijn opgehouden dat het economisch behoorlijk voor de wind gaat. Wanneer in 2007 een gebrek aan terugbetalingsmogelijkheden de Amerikaanse huizenmarktbubbel doet imploderen, zoeken politici een nieuwe truc in het beleid van de centrale banken. Gelijk met het doorvoeren van de grootste bezuinigingen bij de overheid sinds de Tweede Wereldoorlog, pompen centrale banken ongekende hoeveelheden geld de economie in: quantitative easing (kwantitatieve geldverruiming). Banken verkopen de schuldvorderingen, die zij krijgen in ruil voor leningen aan overheden, door aan een centrale bank.

Het idee: met het geld dat banken aan dit opkoopprogramma overhouden kunnen ze investeren in onderdelen van de economie waar eerder geen middelen meer voor waren. Bovenop het kopen van het relatief veilige schuldpapier van Europese landen zouden banken dan kunnen investeren in de industrie. Het probleem: het plan veronderstelt dat banken voorheen te weinig geld hadden om te kunnen investeren in nieuwe bedrijvigheid in de industrie. Maar als zij er geen vertrouwen in hebben dat hier iets aan te verdienen valt, gaan banken op zoek naar andere manieren om rendement te halen. Het gevolg: in plaats van naar investeringen in de economie, gaat het geld grotendeels naar zaken als aandelen en vastgoed, die precies om die reden snel in waarde stijgen. Zoals Remco Bouma het in de vorige Spanning omschreef: “Er valt meer te verdienen aan het speculeren op de graanprijs, dan met het verbouwen van graan zelf.”

Inmiddels is de aandelenmarkt weer gestegen tot het niveau van vlak voor de kredietcrisis en zijn andere bezittingen, zoals huizen, ook in waarde gestegen. Producten in de winkel zijn elk jaar iets duurder geworden (inflatie), terwijl de waarde van bezittingen explosief gestegen is (vermogensinflatie). Kritische analisten waarschuwen nu voor nieuwe bubbels, die net als de Amerikaanse huizenbubbel van 2008 een nieuwe crisis kunnen veroorzaken of, zoals de Europese schuldencrisis, een crisis kunnen verergeren.

Zo zijn er over de hele wereld landen die de afgelopen jaren met het grootste gemak nieuwe schulden hebben kunnen aangaan. Staten (en bedrijven) in Latijns-Amerika en Azië hebben tussen 2009 en 2017 hun schuld met gemiddeld een factor 2.5 zien toenemen, van in totaal 550 naar 1.394 miljard dollar. Onderzoeker Rodrigo Fernandez omschrijft in een rapport van multinationalwaakhond SOMO als nadeel van quantitative easing het grote risico van deze leningen. Samen met stijgende rentes leidt dit volgens hem tot “een gevaarlijke situatie voor ontwikkelende landen en vergroot [het] de kans op nog een wereldwijde financiële crisis”.

Bij Clinton zagen we al dat in tijden van economische voorspoed de druk van de kapitaalmarkt niet te weerstaan is. Zelfs niet voor de machtigste politicus ter wereld. Maar wanneer een land écht in de financiële problemen komt, neemt deze macht helemaal ongekende proporties aan. Hoe groot de gevolgen voor de democratie zijn, werd pijnlijk duidelijk in Griekenland. Door een combinatie van een hoge schuld en een huiverige kapitaalmarkt als gevolg van de crisis van 2008, lukte het de Grieken niet om de schuld die ze uit hadden staan tegen een redelijk rentetarief te herfinancieren. Wat volgde was een lang straftraject, waarbij de Griekse bezittingen werden geplunderd, de sociale voorzieningen werden afgebroken en de binnenlandse vraag, een belangrijke motor achter de Griekse economie, de nek werd omgedraaid. Zelfs een regering van socialisten bleek niet in staat deze verwoesting van de Griekse economie te stoppen.

Velen wezen naar de euro als bron van het Griekse drama. En ongetwijfeld heeft de gemeenschappelijke munt het Griekenland gemakkelijker gemaakt leningen aan te gaan. Tegelijkertijd valt het te betwijfelen of het de Grieken zonder de euro beter was afgegaan. De Griekse schuld moest immers in euro’s worden terugbetaald, waardoor het verlagen van de waarde van een eigen munt weinig soelaas had geboden. De situatie die zich de afgelopen twee jaar in Turkije heeft voorgedaan, laat zien dat een dergelijke devaluatie de problemen juist vergroot. Toen het land vorig jaar om verschillende redenen in de economische problemen kwam, kelderde het vertrouwen in de binnenlandse munt. Hierdoor moesten de Turkse schuldenaren plotseling veel meer lira’s betalen voor de dollars en euro’s die ze nodig hadden om aan hun betalingsverplichtingen te kunnen voldoen.

Wat gebeurt er nu met al die schulden wanneer een urgente crisis, als gevolg van een handelsoorlog of een Brexit, de wereldeconomie plotseling onderuitschopt?

In ieder geval moet voorkomen worden dat de democratische rechten van de bevolking opnieuw worden geofferd voor de belangen van de kapitaalmarkt. In het SOMO-rapport wordt voorgesteld dat landen zich slechts beperkt afhankelijk moeten maken van buitenlandse financiering: “Buitenlandse schuld moet worden gebruikt om projecten te financieren die de condities scheppen om de schuld in de toekomst terug te betalen, bijvoorbeeld door meer exportcapaciteiten, of minder afhankelijkheid van import.” Ook zouden er volgens het rapport restricties op kapitaalbeweging moeten worden opgelegd, zodat overheden meer middelen hebben om een betalingscrisis af te wenden.

Ook in landen waar geen directe betalingscrisis uitbreekt, moet de invloed van de kapitaalmarkt worden teruggebracht. Streeck ziet de oplossing in een terugkeer van de soevereine democratie. Volgens hem is de manier waarop landen nu door de internationale gemeenschap worden aangepakt, volledig in het belang van de kredietverstrekkers en van de superrijken die elke belastingverantwoordelijkheid ontwijken. Zijn betoog voor herstel van de belastingmoraal krijgt bijval uit onverwachte hoek: het Instituut van Internationale Financiën (IIF). Deze belangenorganisatie van de financiële industrie waarschuwt in haar laatste rapport dat een nieuwe belastingrace naar beneden, aangejaagd door de VS, landen met grote schuldverplichtingen flink in de problemen kan brengen.

Zowel de onderzoekers van SOMO als Streeck stellen dat faillissement en schuldsanering belangrijker moeten worden. Volgens Streeck hebben democratieën immers verplichtingen aan hun burgers. Wie geldt uitleent aan democratische landen, weet dat deze landen democratisch kunnen besluiten om afspraken ongedaan te maken in het belang van de bevolking. “Overheden kunnen anders dan particulieren hun schuldeisers een schuldsanering opleggen of de betaling zelfs helemaal staken; dat is simpelweg een gevolg van hun soevereiniteit.”

Tot de verhoudingen tussen de rechten van de schuldenaar en de schuldeiser zijn hersteld, staan democratieën permanent onder curatele.

Spanning september 2019: Democratie is meer dan verkiezingen

- Is loting democratischer dan verkiezingen?

- Democratie is meer dan alleen praten

- ‘Iedereen heeft ideeën, burgers moeten die op de agenda kunnen plaatsen’

- ‘Er bestaan wel degelijk alternatieven voor de privatiseringspolitiek’

- Democratische vernieuwing over de grens

- Democratie onder curatele

- Pleidooi voor radicale redelijkheid

- Pak de zeggenschap terug

- Links populisme: Een strategie tegen het neoliberalisme