Opbouw verzorgingsstaat voor multinationals

Tegenover de stille afbraak van de verzorgingsstaat, staat de geruisloze opbouw van een verzorgingsstaat voor multinationals. We lichten hiervan vier elementen uit.

1 Fiscale regelingen

Bedrijven krijgen jaarlijks €12 miljard voordeel via belastingregelingen, waarmee de overheid het gedrag van bedrijven stuurt. Hieronder de meest dubieuze.

Innovatiebox: Ingevoerd in 2011, na lobby van werkgeversclub VNO-NCW. De regeling verlaagt het tarief van de winstbelasting van 25 procent naar 5 procent op winsten die voortvloeien uit octrooien of patenten. Die winsten concentreren zich vooral bij grote, winstgevende ondernemingen (definitie: meer dan 1000 werkenden), naar wie 70 procent van het budget gaat. Kleine startups maken amper winst, en profiteren dus nauwelijks. Volgens het Centraal Planbureau en de OESO mist de subsidie niet alleen het doel, namelijk innoveren, maar stimuleert het buitenlandse multinationals bovendien belasting te ontwijken door winsten uit octrooien of patenten tegen een lager tarief in Nederland te parkeren (zie ook kader Vestigingsklimaat.)

- Kost: €1,562 miljard

Afdrachtvermindering Speur- en Ontwikkelingswerk (WBSO)

Verlaagt de loonkosten voor bedrijven op onderzoekswerk, vanwege een lagere loonheffing. “Dit is een uitgelezen voorbeeld van hoe publieke gelden worden aangewend voor private belangen,” schrijft SOMO. “Als innovatie écht zo belangrijk wordt geacht, kan er beter worden geïnvesteerd in onafhankelijk wetenschappelijk onderzoek dan in een derde fiscale innovatieprikkel voor het bedrijfsleven.’

- Kost: €1,205 miljard

De 30-procentregeling

Buitenlandse expats die in Nederland werken krijgen 30 procent van hun loon onbelast uitbetaald. Dit als compensatie voor de extra kosten die ze moeten maken om in het buitenland te werken. Een expat is iedereen met een brutosalaris van 37.000 euro met een herkomstplek op ten minste 150 kilometer van de grens. Volgens de FNV gaat een belangrijk deel van deze belastingkorting niet naar de expat zelf, maar naar bedrijven, die expats via de regeling een lager loon kunnen bieden dan een Nederlandse werkende. De regeling werkt zo verdringing in de hand, zegt de FNV, en is een verdienmodel geworden voor werkgevers.

- Kost: €0,742 miljard

De LIV (lage inkomens voordeel)

Subsidie die bedrijven krijgen als ze mensen aannemen tegen maximaal 125 procent van het minimumloon. Bedoeld om de werkgelegenheid te verhogen in de minder betaalde banen. In de praktijk een subsidie voor bedrijven op het laag houden van de lonen.

- Kost: ongeveer €0,5 miljard

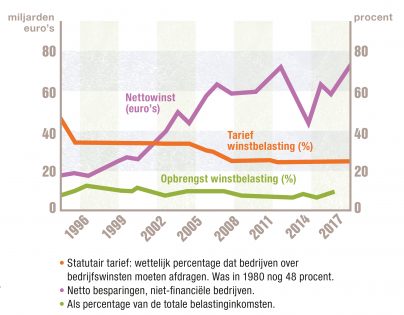

2 De winsten stijgen, de winstbelasting niet

De stijgende winsten lijken goed nieuws voor de belastingpot. Meer winst is immers meer winstbelasting. Mis. De groene lijn – de winstbelasting als percentage van de totale belastinginkomsten – blijft ongeveer gelijk. In euro’s verdubbelt het bedrag, vanwege de inflatie. Maar dat doet de rest van de belastinginkomsten ook. De facto verandert er dus niets. Sterker nog, op de vorige pagina zie je hoe de belasting op kapitaal (waarvan bedrijfswinst een deel is), juist daalt, ten opzichte van de belasting op arbeid.

Hoe dat kan? Dalende tarieven. De rode lijn geeft het tarief aan dat bedrijven over hun belastbare winst betalen. Sinds 1980 is dat gedaald, van 48 naar 25 procent. Over dezelfde euro belastbare winst betalen bedrijven nu dus nog maar de helft belasting.

Zo kunnen de winsten dubbel zo snel stijgen als de totale economie, en de belastingopbrengsten toch gelijk blijven. In 1995 maakten niet-financiële bedrijven een nettowinst van €18 miljard, en droegen ze €8 miljard winstbelasting af. In 2017 waren de nettowinsten gestegen tot €72 miljard. Als de winstbelasting was meegegroeid, was de winstbelasting dat jaar bijna €32 miljard geweest. Dat is €14 miljard meer dan de €18 miljard die over 2017 binnenkomt.

3 Geen slachtoffer, maar aanjager

Nederland kan de wereld niet veranderen. We zijn een open economie, afhankelijk van het buitenland. Als we onze concurrentiepositie verspelen, kunnen we de tent wel sluiten.

Dat riedeltje horen we elke keer, als de belasting op bedrijfswinsten weer omlaag moet, of als Nederland de rode loper wel erg breed uitrolt voor buitenlandse hoofdkantoren voor multinationals. Het klinkt redelijk. Op één punt na: Nederland verandert de wereld al. We zijn geen slachtoffer van de race naar beneden. We zijn aanjager.

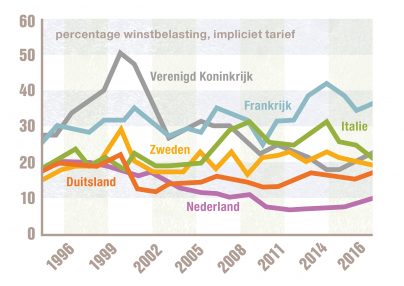

Impliciet belastingtarief op bedrijfswinst. Daadwerkelijke afdracht als percentage van het bedrag waarover afdracht mogelijk zou zijn. Dat is het netto exploitatieoverschot (de toegevoegde waarde, min alle kosten van en belastingen op productie, inclusief afschrijvingen), verrekend met het saldo van rente en dividend. Afschrijvingen, renteaftrek en uitbetaald dividend zijn dus geen mogelijk belastbare winst.

De grafiek hierboven laat zien hoeveel procent belasting bedrijven betalen op de mogelijk belastbare winst, in Nederland en omringende economieën. Nederland gaat voorop in de daling van dit tarief. Sinds 1995 is dit percentage in ons land grofweg gehalveerd. Landen als Duitsland, België, Zweden en Engeland geven een aanslag die ongeveer dubbel zo hoog is op de mogelijk belastbare bedrijfswinst.

Aan de concurrentiepositie denken? Dat moeten onze buurlanden – met dank aan Nederland.

4 Ons vestigingsklimaat. Wat het kost weet niemand.

Het heeft iets ironisch: een Centraal Planbureau dat elke overheidsmaatregel precies kan doorrekenen, maar geen benul heeft van de misgelopen belastinginkomsten door de som van wetten en regelingen die samen ons vestigingsklimaat voor multinationals vormen. Geen van de volgende afzonderlijke fiscale maatregelen komt alleen in Nederland voor. Wat Nederland zo aantrekkelijk maakt, is de combinatie van verschillende regelingen. Het succes ervan blijkt uit de ruim 14.000 brievenbusfirma’s die samen jaarlijks rond de €4.000 miljard door het Nederlandse belastingstelsel sluizen, om zo gebruik te maken van de voordelen ervan. Ziehier een kleine selectie.

Rulings

Afspraken die bedrijven met de Belastingdienst kunnen maken om vooraf zekerheid te hebben over de belasting die ze gaan betalen. Omgeven door geheimzinnigheid. Het ministerie van Financiën en de Belastingdienst willen geen informatie geven over de inhoud ervan, noch over hoeveel belasting Nederland hiermee misloopt. Uit het weinige wat we er wel over weten, blijkt dat geen andere EU-lidstaat ook maar in de buurt van het aantal rulings komt dat Nederland afsluit. Uit weinig constructies blijkt de voorkeursbehandeling van multinationals zo duidelijk: een kleine ondernemer die het op een akkoordje probeert te gooien met de Belastingdienst, krijgt waarschijnlijk Justitie achter zich aan.

Schuiven met rente en royalties

Om van deze constructies gebruik te maken, richt een multinational verschillende dochterondernemingen op in meerdere landen. Zo kan die selectief van verschillende belastingwetten snoepen om zo weinig mogelijk belasting te betalen. ‘Agressieve belastingplanning’, noemt de Europese Commissie dit. Volgens de Commissie biedt geen ander land in Europa hiervoor zoveel mogelijkheden als Nederland. Een greep eruit: betalingen aan zowel rente als royalties (intellectueel eigendom) kunnen onbelast in mindering worden gebracht op de belastbare winst. Er zijn tal van voorbeelden waarin multinationals deze stromen kunstmatig opblazen tussen dochterondernemingen. Op papier wordt zo een enorm bedrag aan rente en royalties op de winst ingehouden en blijft er bijna geen belastbare winst over. Zie bijvoorbeeld de casus van Starbucks in Nederland, waarvoor de Europese Commissie Nederland op de vingers tikte.

Deelnemingsvrijstelling

Stamt uit 1893. Winsten en dividenden uit een buitenlandse deelneming (minimaal 5 procent eigendom) worden in Nederland niet nogmaals belast. In de oorsprong terecht, want in principe zijn die al in het buitenland belast. Probleem: winsten en dividenden die in het buitenland tegen een lager tarief belast worden, zijn hier vrij van belasting.

Hier lees je meer over de afbraak van de verzorgingsstaat en hier lees je meer over de verschuiving van arbeid naar kapitaal.

Spanning november 2018: De publieke sector staat in de fik

- Drager van de beschaving

- De geruisloze doorbraak van het neoliberalisme

- Wie vertrouwt de Belastingdienst?

- Afbraak van de verzorgingsstaat

- Meer voor kapitaal, minder voor mensen

- Opbouw verzorgingsstaat voor multinationals

- Verbinding nog altijd verbroken

- Van recht naar gunst: de vermarkting van de huishoudelijke verzorging

- Onderwijs: kind van de neoliberale rekening

- Actievoeren loont: 720 miljoen

- ‘Veiligheid is te koop’

- Mensen maken de publieke sector